Вклады и инвестииции в МФО(МФК). Стоит ли доверять деньги МФО?

Вклады или облигации – обычные инструменты для инвестирования свободных денежных средств для многих людей, но небольшие процентные ставки зачастую не устраивают инвесторов. Акции и рынок Forex – высокие проценты дохода, но и не меньшие риски потери вложенных денег. Не так давно в России появился еще один вид вложения кровно заработанных – инвестиции в микрофинансовые организации (вклады в МФО). Этот способ приумножения средств как раз располагается между консервативными инвестициями и высокорискованной игрой на биржах. Разберем плюсы и минусы «новичка» на этом рынке.

Может лучше под матрасом?

Некоторые до сих пор считают, что лучше всего хранить деньги дома. Подальше от всех банков, жуликов и государства. Когда в обращении были золотые монеты, такая стратегия возможно и была удачной, но в наше время реальная стоимость наличности падает с каждым днём из-за инфляции. И если в Японии она практически нулевая, то в России идёт семимильными шагами! Не говоря уже про девальвацию национальной валюты. В таких условиях вопрос, инвестировать или нет, отпадает сам собой. Но возникает другой — куда разместить свободные средства? Так, чтобы и доходность была высокой, и чтобы за сбережения не переживать. Как вариант, рассмотрим инвестиции в МФО.

На каких условиях?

Принятый в 2010 году федеральный закон № 151 устанавливает минимальный порог в 1,5 миллиона рублей для одного договора займа между МФО и инвестором. Такая сумма до сих пор вызывает споры. Кто-то считает, что банковское лобби таким образом ограничило круг потенциальных инвесторов; кто-то считает, что государство посредством высокого ценза оградило малоимущих от рискованных вложений. Но как бы то ни было меньше одолжить МФО не получится. Кстати, инвестировать в МФО могут также ИП и юридические лица.

Самое заманчивое в этом виде заработка – проценты. В зависимости от срока размещения вам предложат от 10% до 50% годовых! Причём срок выплаты процентов вы устанавливаете по договоренности. Кстати, МФО по закону становится вашим налоговым агентом. То есть заниматься расчётом и перечислением НДФЛ (13%) с дохода (проценты за предоставление займа) вам не придётся.

Все вышеперечисленные условия прописываются в договоре займа, так как кредитный договор имеют право заключать только кредитные организации, например, банки. Между двумя этими документами есть ряд отличий, но рядовой инвестор особой разницы не почувствует. В рамках законодательства оба вида договора прописаны в Гражданском кодексе.

Куда обратиться?

Заключить договор займа с МФО вы можете только лично. Либо это сделает ваш представитель с нотариально заверенной доверенностью, в которой перечислены данные действия. То есть онлайн или через другую организацию это сделать не получится. С другой стороны, это и к лучшему: вам же нужно знать, кому доверяете деньги.

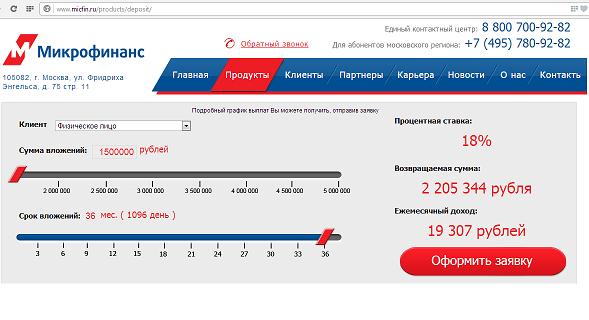

Рассмотрим процесс инвестирования на примере МФО «Микрофинанс» . Заходим на сайт, в разделе «Продукты» — «Инвестиции» подбираем подходящие условия и оформляем заявку. В дальнейшем с нами созваниваются, обговаривают место встречи. Процедура оформления договора очень быстрая, но он начинает действовать только после перечисления средств на счёт МФО. Затем в указанный в договоре период вам перечисляют проценты с удержанием НДФЛ, а после окончания срока действия и всю вложенную сумму.

Штрафы за невыплату дохода и досрочное расторжение также необходимо прописать в договоре. Помните, не существует «стандартных» шаблонов, любой документ можно исправить. Иначе неустойка за задержку выплаты МФО будет стоить 0,01%, а за досрочное расторжение с вашей стороны спишут 6%.

Аналогичный сервис предлагает лидер рынка МФО -Займи просто. Там вы можете сделать вклад

Ниже представлены условия в вкладов в других микрофинансовых компаниях

| МФК/ Параметры | Домашние деньги | Moneyman | СМСфинанс | Быстро-деньги | Кредитех Рус (Кредито24) |

|---|---|---|---|---|---|

| Рейтинг надежности RAEX | В+ | А+ | Нет | А++ | В+ |

| Суммы | От 1,5 млн руб. для физлиц | От 1,5 млн руб. для физлиц | От 1,5 млн руб. для физлиц | От 1,5 млн руб. для физлиц | От 1,5 млн руб. для физлиц |

| Сроки | От 3 до 24 месяцев кратно 1 месяцу | 6, 12, 24 месяца | 3, 6, 12 или 18 месяцев | От 6 до 36 месяцев кратно 1 | 6, 9, 12, 18, 24, 36 месяцев |

| Проценты | От 13% до 20% годовых без уплаты налогов. Точная ставка зависит от сроков, чем они меньше, тем ниже доходность и наоборот | От 15% до 18% в годовых | От 16% до 21% годовых до уплаты налога. Процент зависит от срока. Чем дольше срок, тем выше ставка | От 10% до 13% годовых | Процент зависит от срока и варьируется от 13% до 21% в год. Чем меньше срок, тем ниже ставка и наоборот |

| Страховка | Нет, клиенту нужно самому страховать вклад | Нет. Клиент сам страхует инвестиции | Клиент сам выбирает страховую компанию | Нет, клиент сам выбирает страховую компанию | Нет, клиенту нужно страховать вклад самому |

| Оформление | Через агента | Дистанционно, в офисе или любом удобном для клиента месте | Дистанционно | В офисах | Дистанционно |

| Выплата процентов | Ежемесячно, ежеквартально, в конце срока по усмотрению клиента | Ежемесячно | Ежемесячная выплата процентов, досрочное расторжение договора без потери денег | Ежемесячно или в конце срока по желанию клиента | Ежемесячная выплата процентов на банковский счет инвестор |

Кто не рискует, тот…

Инвестиции в МФО в среднем в два раза выгоднее банковских вкладов. Но, в отличии от последних, не застрахованы государством. Поэтому в случае отзыва лицензии у кредитной организации свои 700 тысяч вы сможете вернуть, а если обанкротится МФО, то вряд ли вы что-то получите назад.

Остаётся только изначально выбирать надёжную МФО, у которой есть необходимые лицензии, много собственных офисов (не франчайзи!), установлены партнерские отношения с крупными организациями. Вхождение вашего будущего должника в СРО (саморегулируемая организация) сомнительный плюс, так как вам это никаких дополнительных гарантий не даёт. Да и в законе никаких обязательств к ним не предъявляется.

У некоторых организаций можно заметить пометку «Займы застрахованы». Но это страхуется не ваше вложение, а риск невыплаты кредита заёмщиков самой МФО. Например, в случае смерти или инвалидности должника. Не желая увеличивать издержки, МФО часто отказываются от такой услуги, хотя её применение для вас, как инвестора, сигнал о том, что руководство заботится о стабильности своей компании и, следовательно, о сохранности ваших инвестиций.

На чём всё держится?

Основной доход МФО и ваш, как инвестора, идёт с кредитования физических, реже юридических, лиц. Как известно, условия получения мгновенного займа очень простые: минимум документов и проверок, что в свою очередь повышает риск невозврата кредита. Казалось бы, этот минус с лихвой перекрывается высокими процентными ставками. Но, в отличие от банковских заёмщиков, в МФО обращается большое количество неблагонадежных лиц, возможно, те, кому отказали в кредитных организациях. И если просрочки по кредитам, полученным в банках, допускают треть должников, то в МФО таких больше половины!

К тому же последнее время Центробанк РФ ужесточает условия по выдаче кредитов. А скоро начнет регулировать максимальную процентную ставку, именно за счёт большой величины которой и получали прибыль МФО. Говорят, что после подписания такого закона, количество микрофинансовых организаций резко сократится.

Сейчас стоит вложить деньги в МФО не больше, чем на три месяца. Потом, после изменения законодательства, можно будет выбрать из оставшихся, с кем заключить договор на долгосрочное сотрудничество. Кстати, микрозаймы особенно востребованы в период кризисов.