Как закрыть карту, высланную почтой?

Не так активно, как раньше, но и сегодня некоторые банки практикуют доставку кредитных карт по Почте без посещения заемщиком офиса. Для одних конверт с кредиткой является манной небесной, для других — сюрпризом. Давайте узнаем, в каких случаях банки отправляют карту с лимитом по Почте? Что с ней делать? Как ее активировать или закрыть?

В каких случаях присылают кредитку по почте?

В ФЗ «О потребительском кредите» четко прописан запрет на рассылку банками кредитных карт по Почте, поскольку она должна быть передана клиенту лично в руки. Некоторые кредитные организации придумали лазейки для законного обхода этого пункта ФЗ. Ренессанс Кредит, Русский Стандарт и Хоум Кредит банк практикуют рассылку кредиток только действующим или бывшим клиентам банка, которые оформляли заем.

В ФЗ «О потребительском кредите» четко прописан запрет на рассылку банками кредитных карт по Почте, поскольку она должна быть передана клиенту лично в руки. Некоторые кредитные организации придумали лазейки для законного обхода этого пункта ФЗ. Ренессанс Кредит, Русский Стандарт и Хоум Кредит банк практикуют рассылку кредиток только действующим или бывшим клиентам банка, которые оформляли заем.

В типовом кредитном договоре этих организаций прописан пункт, что клиент согласен получать по доступным каналам связи не только новостную информацию от банка, но и продукты/услуги, в частности — карту с кредитным лимитом.

Подписывая договор, клиенты редко читают его полностью, заостряя внимание лишь на ставке и сумме, а уже через пару месяцев находят в своем почтовом ящике красивый конверт с пластиком. Чаще всего это неименная карта с небольшим лимитом, порядка 30-50 тысяч рублей.

Рассылкой кредиток по Почте промышляют и другие банки, причем отправляют они пластик с лимитом не постоянным клиентам, а новым. Например, Тинькофф банк еще пару лет назад пользовался исключительно услугами Почты России для доставки своих карт. Сегодня у банка много агентов в разных городах, но в отдаленные регионы и маленькие города по-прежнему отправляет кредитки заказным письмом. А вот дебетовые карты Тинькофф банка вручаются клиенту только лично в руки и никак иначе.

В отличие от Хоум Кредита и Ренессанса, сегодня Тинькофф банк отправляет карты только по предварительной заявке, оставленной клиентом на сайте. Если ее одобрят, то именной пластик с лимитом отправляют по Почте. В этом письме находится и договор, памятка для заемщика, прочие документы. Чтобы воспользоваться карточкой, клиенту нужно будет подписать документы, отправить их обратно в банк все тем же заказным письмом и активировать сам пластик.

Что произойдет, если не активировать карту?

Ничего не произойдет. Активация пластика, который клиенту «навязали», осуществляется по его усмотрению. Если заемщику нужны деньги, и он хочет воспользоваться лимитом, то карту нужно активировать, позвонив на горячую линию банка или придя в офис. Если же клиенту не нужна карта, можно ее сдать обратно в банк или разрезать и выбросить. Отдельного договора на выпуск и обслуживание пластика никто не подписывал, карту не активировал, поэтому, никакие издержки и штрафы оплачивать не придется.

Что произойдет, если активировать карту и не пользоваться ей?

Нередки случаи, когда клиент активирует карту, присланную по почте, но не пользуется ей по разным причинам: уже не нужны деньги, забывчивость и т.д. А через несколько лет на телефон начинают названивать из службы безопасности банка, заставляя погасить мифический долг по кредитке. Естественно у заемщика недоумение, ведь он лишь активировал пластик, но никогда им не пользовался, да и вообще забыл про его существование, а зря.

По большинству кредитных карт предусмотрена плата за годовое обслуживание, которая в среднем составляет 500-1500 рублей в год. Некоторые банки взимают плату за выпуск, а это еще порядка 300 руб.

А еще есть штрафы, которые могут начислить за неиспользование карты после активации в течение определенного срока (чаще всего 1 год). Не стоит забывать о дополнительных платных услугах, таких как смс-информирование, страхование и т.д. Эти допуслуги могут быть активированы автоматически вместе с активацией самой карточки, без ведома клиента.

Активировав карточку и не пользуясь ей, заемщик уже должен банку немаленькую сумму, которая каждый год будет только расти за счет пеней. За неимением на карте собственных средств клиента плата за годовое обслуживание взимается банком за счет кредитного лимита. Если не закрыть долг в течение льготного периода, начнут капать пени за просрочку.

Как закрыть карту, если уже активировали, но не пользовались?

Как закрыть карту, высланную почтой? Очень многие клиенты задаются этим вопросом. Первое, что надо сделать — прийти в офис банка-эмитента и узнать, нет ли по карте задолженности. Закрытие кредитного счета возможно лишь в том случае, если баланс пластика равен нулю. Поэтому, если у клиента есть «мифическая» задолженность, то ее придется погасить. Доказывать обратное абсолютно бесполезно.

Как закрыть карту, высланную почтой? Очень многие клиенты задаются этим вопросом. Первое, что надо сделать — прийти в офис банка-эмитента и узнать, нет ли по карте задолженности. Закрытие кредитного счета возможно лишь в том случае, если баланс пластика равен нулю. Поэтому, если у клиента есть «мифическая» задолженность, то ее придется погасить. Доказывать обратное абсолютно бесполезно.

Даже если клиент не знал о том, что взимается плата за обслуживание, выпуск, смс-банк и т.д., это не освобождает его от выполнения обязательств, ведь он активировал карту, а значит, ознакомился с документами, которые были в том же письме.

После погашения образовавшейся задолженности клиенту нужно написать заявление на закрытие карты и счета. Вместе с заявлением нужно передать сотруднику банка кредитную карту, которую должны разрезать в присутствии заемщика. Но и на этом история не закончится.

Пластик банк уничтожит, но закрытие кредитного счета осуществляется в течение 40-50 дней. Это связано с тем, что операции по счету отображаются с задержками в несколько дней, а при оплате через интернет задержка может достигать нескольких недель.

Если у банка нет офисов в городе проживания заемщика (Тинькофф банк, Русский Стандарт и т.д.), то нужно позвонить на горячую линию и составить устное заявление на закрытие карты и счета.

Не лишним будет снова посетить банк через 45 дней, чтобы забрать справку, подтверждающую, что счет и карта закрыты. Эта бумажка защитит клиента в том случае, если банк снова обнаружит «мифический» долг по истечению нескольких лет.

Возможные комиссии на примере одного банка

Чтобы понять, какие комиссии и штрафы могут подстерегать клиента, получившего карту по почте, рассмотрим тарифы на примере банка Русский Стандарт.

| Комиссия | Описание |

| Выпуск карты | 900 руб. |

| Ведение кредитного счета | 3000 рублей ежегодно |

| Направление счета-выписки по Почте | 50 руб. в месяц |

| Неустойка за неоплаченные допуслуги | Определятся в размере стоимости неоплаченных услуг за расчетный период |

| СМС-банк | 50 руб. начисляется после активации допуслуги |

| Страхование | От 100 до 300 рублей в зависимости от страховки и суммы |

Теперь каждый заемщик знает, как закрыть карту, высланную Почтой, откуда появляется задолженность по неиспользованной карточке и что в этом случае делать.

Остерегайтесь — мошенники

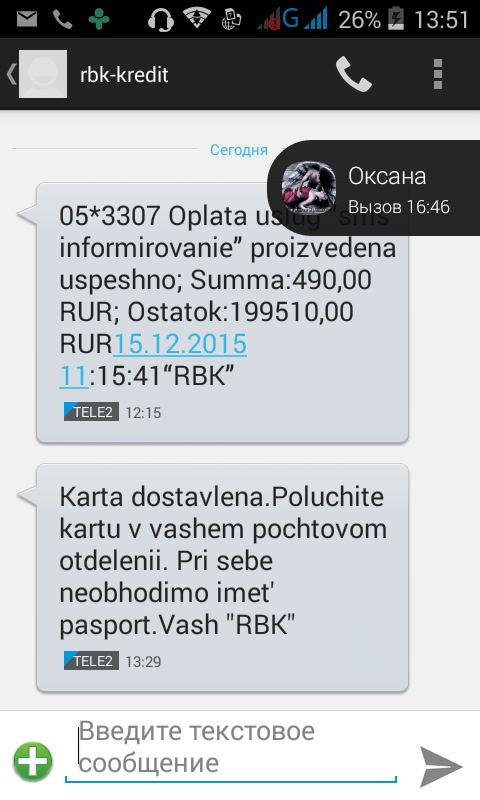

Бывают случаи, когда карту присылают мошенники. Вам присылают конверт с картой якобы из банка, но чтоб его получить нужно оплатить 2000 рублей. Вам нужны деньги и вы соглашаетесь. Но выкупив конверт — вы видите вместо карты пустышку. Ну или карта не активируется. Такие случаи мошенничества часто распространены. Иногда вам приходит СМС на телефон, в котором сказано, что ваша карта прибыла на почту и ее нужно забрать. При этом никаких карт вы не заказывали. Вот как выглядит такое сообщение.

Советуем просто удалить сообщение и игнорировать его.

Прямой эфир

08.03.2026 04:48

08.03.2026 04:48

08.03.2026 04:48

08.03.2026 04:48

08.03.2026 04:48