Как инфляция влияет на кредиты?

“Не отдавай в рост брату твоему ни серебра, ни хлеба, ни чего-либо другого, что можно отдавать в рост…” (Второзаконие 23:19). В 12 веке Папа Римский объявил, что тех, кто взимает проценты, следует отлучить от причастия и даже оставить без христианского погребения. Некоторые короли поняли папские указания, в общем, весьма своеобразно, и присвоили себе богатства банкиров, попутно изгнав их из своих владений. Впоследствии, правда, за весьма приличную плату, позволили вернуться и продолжить бизнес.

Из сказанного следует несколько интересных выводов и вопросов:

- ростовщичество существует с незапамятных времен, а значит люди хотят занимать, даже если им это не очень выгодно, но возникает вопрос – почему?

- видимо, взимание процентов осуждалось во все времена, но что происходит в современных условиях, когда существует еще и инфляция?

- в наши дни принципы работы банков, на первый взгляд, не очень отличаются от средневековых , но есть ли принципиальные отличия в их функционировании тогда и сейчас?

Что делать во время кризиса?

Поскольку тема стала весьма актуальной, приведем несколько советов экспертов.

Для тех уже взял кредит

Смотрите, все просто. Если вы уже взяли кредит, то инфляция вам не страшна. В случае если это рублевый кредит — ставка фиксирована. Вам не нужно будет платить больше. Если это ипотека — квартира ваша пока вы платите и никто ее не отберет. Поэтому, если у вас есть деньги, то пожалуйста не торопитесь досрочно погашать. Дело в том, что ставки по вкладам в ближайшем будущем сильно вырастут. Вывод — если вы вложите деньги в банк, а потом погасите кредит вы будете в плюсе по сравнению с тем, что просто погасите досрочно. Прикинуть — как это будет выглядеть, можно с помощью калькулятора — вклад или досрочное погашение.

Если вы например имеете ипотеку под 12%, а вклад под 15%(скажу по секрету — у СМП банка уже 19%), то вы наверняка выиграете в финансовом эквиваленте. Деньги на вкладе — это деньги всегда под рукой. Если не сможете оплатить кредит, всегда сможете закрыть вклад и платить банку. В кризис и большую инфляцию нужно крайне осторожно распоряжаться деньгами. Делая досрочное погашение вы истратите деньги и их уже не будет у вас в распоряжении. Гасить досрочно кредит при инфляции следует, когда у вас валютный кредит. Подробнее о том, как правильно досрочно погашать, когда у вас несколько кредитов, можно прочесть в этой статье.

Для тех, кто думает взять кредит

Если вы решаетесь брать кредит — самое время его брать. Ставки очень скоро вырастут. Рост зарплат в частном секторе под вопросом. Если вы еще думаете брать ипотеку — время решаться. Ставки в ближайшем будущем будут выше 15% процентов годовых.

А может быть уже поздно… В прочем пробуйте, наверняка в ВТБ24 и Сбербанке пока действуют старые ставки. Мы советуем попробывать и подать заявку в Хоум кредит банк.

Инфляция и валютный кредит

Судя по всему, если у вас валютный кредит, то вам остается только молиться. У вас платежи выросли в 2 раза. Тут два варианта — ждать пока все наладится или досрочно погашать. Если нет денег на досрочку — только ждать, в особенности если это ипотека. Можно постараться договориться с банком о кредитных каникулах… Но банки сейчас сами в минусе и на такое не пойдут. Вывод один — платить и ждать… А если платить нечем… Тогда все равно ждать решения этой проблемы государством… Если единственный вариант — не платить, потому что платить нечем, то надо искуственно затянуть процедуру невыплаты. Ваш долг передадут коллекторам. Однако при желании, вы сможете противостоять им. Уйдет много нервов и сил, вопрос стоит ли оно того. Более подробно, как это сделать читайте здесь.

Зачем люди берут и дают взаймы

Австрийский экономист 19 века Бем-Баверк считал, что все дело в людях. Человек так устроен: для него ценность благ сегодня –имеет гораздо большее значение, чем ценность неких теоретических благ в будущем. То есть за возможность удовлетворить текущую или сиюминутную потребность (в еде, жилье или в развлекательной электронике, говоря о потребностях сегодняшнего дня) один готов приплатить, а другой (более рациональный) готов отказаться от текущего потребления, в расчете на некоторую выгоду в будущем. Причем заемщик обычно исходит из оптимистичного предположения, что завтра его дела будут идти лучше, чем сегодня.

Концепция же работы ростовщика, в упрощенной форме, заключается в том, что он сдает имеющийся у него капитал в аренду и получает некоторую плату за его использование (процент). Однако, заработав определенное доверие клиентов, он может увеличить объем своих операций, оперируя не только своим капиталом, но и заемным. Т.е. выдавая кредиты он начинает не только выполнять функцию по “перекачке” капитала из тех сфер экономики, где его избыток, в те – где его недостаток, но еще и увеличивать скорость оборота денег в экономике (так называемый “эффект банковского мультипликатора”). И если это происходит в очень больших масштабах – то порождает более быстрый рост предложения денег, в сравнении с ростом товаров, а следовательно – и инфляцию. Впрочем, не только банки могут ее порождать, но и государство, печатая деньги, а также дефицит товаров и др.

В современном мире, так и происходит. Банки, хотя и имеют собственный капитал, но, как правило, он составляет всего 10-20% от их активов (что парадоксально называется “достаточностью капитала”). В основном же банки “живут” на разнице (марже) между платой за взятые средства и платой за выданные. Но поскольку такой бизнес сопряжен с большими рисками не только для участников сделок, но и в целом для экономики, то в наши дни им можно заниматься только с разрешения государства, и под его контролем.

Как инфляция влияет на ставки по кредитам?

Как показано выше, обычно банку для работы требуются чужие денежные средства –и он может занять их:

- у населения или разных предприятий;

- у других российских банков;

- у иностранных банков;

- у Центрального банка.

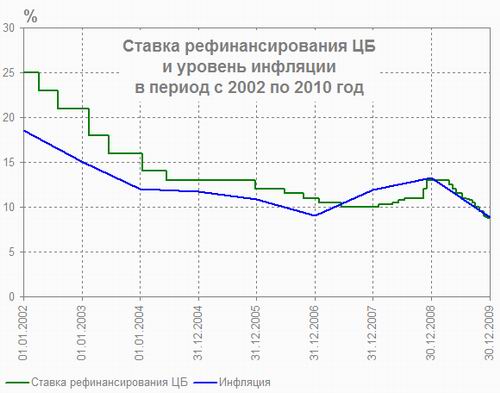

Таким образом, формируется “денежный рынок”, на котором каждый банк постоянно анализирует множество параметров: по какой ставке занимают деньги на рынке, по каким ставкам дают взаймы, какие ставки у конкурентов, по каким ставкам можно занять у иностранных банков, по каким ставкам можно занять у Центрального банка. Очень важный момент при этом — прогнозы по инфляции. Эти прогнозы делает, в том числе, и Центральный банк, который по закону, обязан ежегодно давать свои сценарии развития экономики, в т.ч. такие показатели как: инфляция, процентные ставки, золото-валютные резервы, показатели платежного баланса страны, курсы валют и т.п.

Банк же, устанавливая ставки по своим кредитам, учитывает свою среднюю ставку привлечения денег, плюс добавляет маржу (то есть свои расходы на персонал, аренду, оборудование и тп, а также все риски и норму прибыли). Помимо этого, ставка по кредиту должна по идее покрывать и инфляцию, и еще при этом не быть значительно выше, чем у конкурентов.

Поэтому, при ставках по депозитам 8-9% и официальной инфляции 6,5%, реальные (эффективные) ставки по кредитам обычно превышают 30%, хотя номинальные ставки могут быть всего 13-16%

Просто банки “прячут” часть реальной ставки (эффективной) в виде разнообразных дополнительных комиссий. Однако, не стоит сомневаться, при значительном увеличении инфляции, или при изменении в худшую сторону каких-то других условий работы на рынке, банки увеличат общую плату за кредит. Повысят ли они номинальную ставку по кредиту или введут дополнительные комиссии и сборы – это уже вопрос маркетинга.

Выгодно ли при большой инфляции брать кредит и гасить его досрочно?

С одной стороны, кажется, что если заемщик в своих расчетах уменьшит банковскую ставку на величину инфляции, это и будет реальная стоимость денег. Но не стоит забывать, что и на доходы заемщика инфляция оказывает точно такой же эффект, и они уменьшаются (обесцениваются) на ту же величину с сопоставимой скоростью. Если исходить из математических расчетов, то погашать досрочно кредиты не всегда выгодно. Кредит от вас никуда не денется. А вот проценты по вкладам растут. Достаточно просто взять и посчитать -на специальном калькуляторе — что выгоднее вклад или досрочное погашение. Если ставка по кредиту не велика — например при ипотеке, гораздо разумнее сделать вклад.

При этом, если кредитная ставка не фиксированная, банк получает возможность периодически корректировать ее. И даже более, чем на величину инфляции. В то время как доходы заемщика не растут с той же скоростью. В случае высокой инфляции (или каких-то иных проблемах в политической или экономической ситуации в стране) брать кредит на длительный срок может оказаться разорительным. Таковы, например, ипотечные кредиты с плавающей процентной ставкой. Выгоднее в этом случае погасить его досрочно, если есть такая возможность. Аналогичная ситуация с уплатой страховых платежей. Если их величина не фиксирована на весь период кредитования, то они могут резко вырасти (в то время как доходы не вырастут сопоставимо, а возможно даже и упадут).

Однако, если ставка по кредиту в договоре фиксирована на длительный период времени, а доходы заемщика растут соразмерно или даже быстрее инфляции, то действительно может сложиться такая ситуация, когда брать кредит выгодно. Например, в силу хорошей экономической ситуации, у тех, кто брал ипотечные кредиты в середине 2000-ых доходы значительно увеличились в короткий срок. Иногда даже более, чем в 2-3 раз. То есть на величины существенно большие, чем инфляция. При этом инфляция, напротив, в это же время понемногу снижалась (20% в 2005г., 14% в 2010г., 6,5% в 2013г.)

Другой пример, когда заемщик получает доходы в валюте, инфляция по которой низкая (евро, швейцарский франк), а кредит берет (с фиксированной ставкой) в валюте, по которой инфляция высокая (рубль). Получается его валютные доходы – почти неизменны, а обслуживать кредит все дешевле, по мере девальвации рубля.

Но вопрос о досрочном погашении кредита, не должен зависеть от желания выиграть что-либо на инфляции. И его нельзя рассматривать в отрыве от источника погашения кредита (доходов). Ведь, главная проблема состоит в том, что на длительные сроки предсказать собственные доходы, их рост или падение, уровни инфляции и т.п. очень сложно. Поэтому длинные кредиты – самые рискованные (для обеих сторон сделки).

Прямой эфир

13.03.2026 00:27

13.03.2026 00:27

13.03.2026 00:27

13.03.2026 00:27

13.03.2026 00:27