Заказать карту Хоум Кредит через интернет

Заказать кредитную карту Хоум Кредит можно через интернет. Для этого нужно заполнить небольшую анкету, указав ФИО, контакты для связи, дату рождения и паспортные данные. В случае положительного решения клиенту позвонят и пригласят в офис, чтобы заполнить расширенную анкету, ознакомить со всеми условиями кредитования подробнее. Окончательное решение банк выносит за 30-60 минут, после чего можно забирать карту в том же отделении, где происходило оформление.

Кредитная карта Польза

- Идеально для предстоящих новогодних покупок!

- Самая удобная карта для покупок - Cashback 2-3%

- Льготный период 50 дней

- Минимум документов для оформления

- Быстрое принятие решение по заявке

Как заказать карту Хоум Кредит банка через интернет?

У потенциального заемщика обязательно должен быть компьютер или любое другое устройство с выходом в интернет, а также мобильный телефон. Обязательно наличие паспорта, ведь в анкете есть поля с данными из этого документа.

Читайте также: Кредитная карта Хоум Кредит - онлайн заявка

Заказать карту Хоум Кредит через интернет могут граждане РФ в возрасте от 21 года до 64 лет, постоянно прописанные и проживающие на территории России. Клиент должен быть зарегистрирован в регионе, где есть филиалы или точки продаж банка.

Еще одним требованием для получения кредитной карты банка является наличие постоянного источника доходов. Стаж на последнем месте работы должен превышать 3 месяца.

Процесс заказа кредитной карты Хоум Кредит через интернет

Процедура заказа карты Хоум Кредит банка через интернет начинается с выбора пластика. У кредитной организации 2 карты с лимитом: Польза Gold и Польза Platinum. Выбираем любую из них и нажимаем на кнопку «Оформить карту».

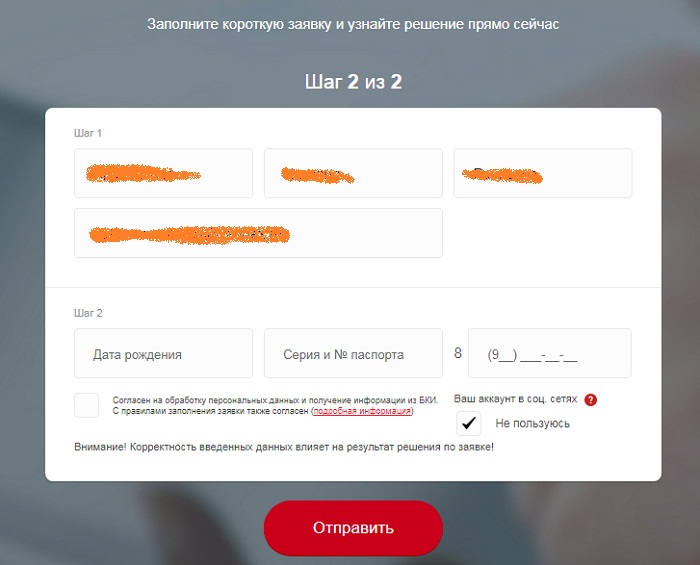

Следом откроется новая страница, где нужно указать свои ФИО, адрес электронной почты.

В новом окне нужно дополнить анкету, указав контактный номер телефона, дату рождения, серию и номер паспорта. При желании можно добавить ссылку на одну из своих соцесетей. Если вы не зарегистрированы ни в одной из них, нужно поставить соответствующую галочку в графе «Не пользуюсь», которая находится в правом нижнем углу анкеты. Далее нужно нажать кнопку «Отправить» и анкета уйдет на рассмотрение.

Смысл предварительного рассмотрения заключается в идентификации заемщика, поверхностной проверке на «Черные списки», нахождение в базе должников ФССП и т.д. Если клиент «чист», заявку предварительно одобряют и приглашают посетить любой филиал банка для заполнения расширенной анкеты на кредитную карту.

Что происходит после отправки анкеты на рассмотрение?

Как только банк получает анкету-заявление на кредитную карту, он начинает поверхностную проверку клиента, делает запрос в паспортный стол, ФССП и т.д. Предварительное решение выносится очень быстро. Буквально через 10-15 минут клиенту звонят или отправляют смс-сообщение с предварительным решением.

Если оно положительное, клиента приглашают в ближайший офис для получения пластика. На месте заемщику повторно приходится отвечать на вопросы сотрудника, ведь он должен заполнить расширенную анкету. Она состоит из бОльшего количества вопросов (данные паспорта, работа, доход, стаж, адрес работодателя и должность, контакты родственников и друзей, имущество в собственности и т.д.)

Ответив на все вопросы сотрудника банка, клиент ставит свою подпись в анкете на хранение и обработку персональных данных, дает согласие на то, что все данные в анкете правдивы. После этого заявка уходит на окончательное рассмотрение.

В ходе окончательной проверки банк проверяет кредитную историю заемщика и выносит итоговое решение. За счет проверки через скоринг-программу банку удается достигнуть максимальной скорости принятия решения, которая редко превышает несколько часов.

Если заявка одобрена, заемщику позвонят и пригласят в офис за получением карты. На месте он должен будет подписать соответствующее бумаги, получить карточку и данные для входа в интернет банк.

Когда озвучат основные условия по карте (лимит, ставка и т.д.)

Окончательный тарифный план по карте будет сформирован банком одновременно с принятием окончательного положительного решения. До этого сотрудник банка может озвучить диапазон лимита, процентных ставок и прочих условий, но точные данные станут известны лишь после одобрения.

То есть, клиент узнает сумму кредитного лимита и процентную ставку непосредственно при получении пластика. Если условия кредитования не устроят заемщика, он в любую секунду до подписания договора может отказаться от получения карты.

Максимальный лимит кредитования будет зависеть не только от доходов заемщика, но и расходов. Если он часто и много расплачивается карточками в магазинах, то его лимит могут увеличить. Понятное дело, что лимит по карте у заемщика с зарплатой в 60 тыс. рублей будет выше, чем у клиента с з/п в 30 тыс. руб.

Процентная ставка тоже устанавливается индивидуально. Она зависит от кредитной истории заемщика, места его работы, стажа и других сопутствующих факторов.

Сравнение кредитных карт Хоум Кредит, Альфа-Банка и Тинькофф

Рассмотрим основные условия самых популярных кредитных карт и сравним их в таблице, выберем лучшее предложение.

| Условия | Польза Gold Хоум Кредит | Тинькофф Platinum | «100 дней без %» Альфа-Банк |

|---|---|---|---|

| Система | VISA Gold | Mastercard Platinum | VISA Classic |

| Лимит кредитования | До 300 тыс. руб. | До 300 тыс. руб. | До 300 тыс. руб. |

| % за обналичивание средств | 49.9% в год | От 30% до 49.9% в год | 32% годовых |

| % за безналичные операции покупок | От 19.9% в год | От 12.9% годовых | От 23.99% в год |

| Срок действия льготного периода | 51 день | 55 дней | 100 дней |

| Дополнительные бонусы | Программа Польза (от 1% до 3% кэшбека баллами, которые можно обменять на рубли по курсу 1 рубль=1 балл) | Бонусы Браво (1% кэшбек баллами за любые покупки и до 30% в спецкатегориях). Баллы можно обменять на услуги и продукты РЖД) | Нет |

| СМС-Банк | 59 рублей ежемесячно | 59 рублей ежемесячно | 59 руб. ежемесячно |

| Стоимость годового обслуживания | 990 рублей | 590 рублей | 1190 руб. |

| Минимальный платеж за 1 месяц | 5% от суммы долга + проценты + страховка, но не менее 1000 руб. | От 6% до 8% от суммы задолженности, определяется индивидуально | 5% от суммы задолженности, но не менее 320 рублей |

| Комиссии по снятию наличных в любых банкоматах | 4.9%, но не менее 399 рублей | 2.9% +290 рублей | Снятия в банкоматах до 50 тыс. в месяц – бесплатно. Начиная с 50 тыс. начисляется комиссия в размере 5.9%, но не менее 500 рублей |

Если сравнивать все 3 карты, то самые оптимальные условия предлагает Альфа-Банк с пластиком «100 дней без процентов». Да, у нее самая высокая стоимость годового обслуживания и нет дополнительных бонусов в виде баллов.

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Зато по карте действует 100 дней льготного периода, относительно низкая процентная ставка и возможность снимать наличные за счет кредитных средств в любых банкоматах бесплатно. Последнее условие является уникальным для кредитных карт, которые имеют сумасшедшие проценты по комиссии за снятие наличных за счет кредитных средств.

Прямой эфир

02.07.2025 02:17

02.07.2025 02:17

02.07.2025 02:17

02.07.2025 02:17

02.07.2025 02:17